JA広島信連:さいねいさん、お久しぶりです。ようこそ、JA広島信連へ。

さいねい龍二:前回訪問したときに、セカンドライフの相談が多いと伺いましたが、僕もセカンドライフに漠然とした不安を感じていて、JAバンク広島に相談をしてみたいと思って来ました。

JA広島信連:わかりました。さいねいさんの不安を少しでも解消できるようお手伝いしますね。

お客さまが思い描く将来を実現する、ライフ&マネープランをご提案しています。

JA広島信連:まず、日本では人生100年時代と呼ばれる超高齢社会に突入しています。一方、日本の年金は賦課方式といって、現役世代が年金受給者を支える形式となっていて、2005年では1人の高齢者を3人の現役世代が支えていましたが、2025年には1人の高齢者を2人の現役世代が支えることになると言われています。そのため、国や金融庁も「ゆとりある老後のため、国を頼らずに自助努力で資産形成・運用をしてほしい」と示しています。長生きできることは喜ばしいことですが、その分、年金に頼る期間が長くなります。では、セカンドライフでゆとりある毎日を送るために毎月必要な生活費がいくらか、さいねいさんはご存知ですか?

さいねい龍二:んー、月に25万円程度でしょうか?

JA広島信連:そうですね、一般的には最低日常生活費は月に約22万円、ゆとりある老後の生活を送るには月に約36万円と言われています。さいねいさんはゆとりある老後の生活を送りたいと思いますか?

さいねい龍二:もちろん!趣味を楽しむ余裕をもちながら、健康的にゆとりある老後を送るのが理想です。

JA広島信連:そうですよね。誰もがゆとりある老後の生活を送りたいとお考えです。JAでは幸せな老後を送れるようにお客さまの希望する人生設計やニーズに合わせたサポートをしています。

それでは、さいねいさんにあったライフプランやマネープランを一緒に考えていきましょう。

JA広島信連:さいねいさんはまだ若いので、まずは人生の中で大きな支出を伴うライフイベントに備えていくと同時に、将来の老後資金への備えも必要になってきます。

人生には、就職、結婚・出産、マイホーム・マイカー購入、セカンドライフといったライフイベントが目白押しです。

ここで、さいねいさんに質問ですが、「人生の三大出費」ってご存知ですか?

さいねい龍二:住宅資金や教育資金かな?もう1つはなんだろう?

JA広島信連:2つとも正解です。あと1つは老後資金です。先ほどゆとりあるセカンドライフを過ごすには月額36万円かかると言いましたが、セカンドライフの収入は多くの方が公的年金となりますが、一般的な公的年金の受給額は月額22万円であるため、その不足分を準備しておく必要があります。また、入院費用や子ども・孫への援助もあるでしょうし、今からでも備えておくにこしたことはないですよね。いずれにしても、これからさいねいさんもさまざまなライフイベントがあると思いますので、計画的にお金を貯めることが必要ですね。

さいねい龍二:ますます不安になってきました。どうしたらいいのでしょうか?

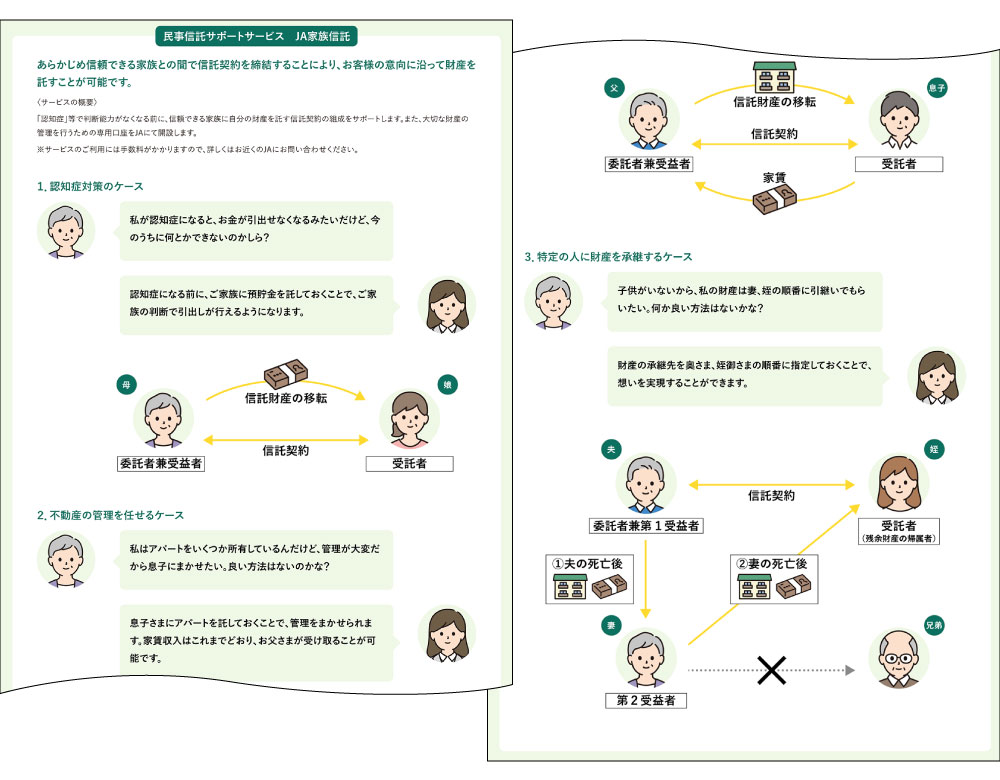

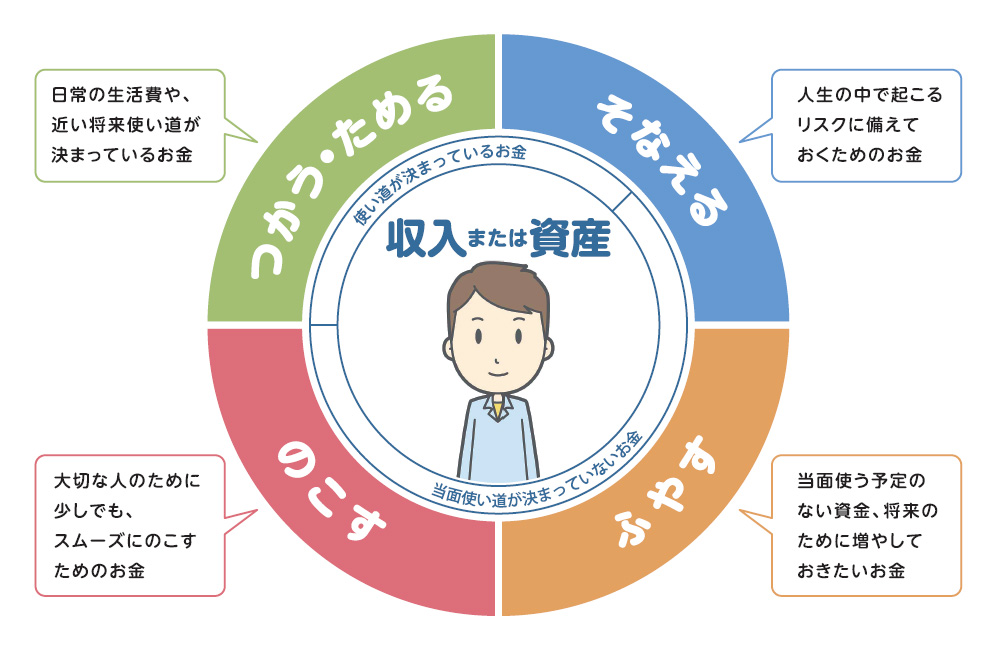

JA広島信連:JAバンクでは組合員・利用者様一人ひとりにあったライフプランを実現するために、お手持ちの資金の用途に応じ、「お金の色分け」をさせていただいています。これは、生活資金やいつでも使えるようにしておかないといけない資金、当面使う予定のないお金など改めて整理することで、資産形成・運用に回しても良いお金や共済(保険)で備えるためのお金といったものを考える基本になり、これは「家計の見直し」にもつながるものです。

さいねい龍二:なるほど、「お金の色分け」か・・・。考えたことなかったです。具体的に教えてください。

JA広島信連:まず、「つかう・ためるお金」ですが、いつでも使えるお金としっかり貯めるお金に分けてご説明します。いつでも使えるお金ですが、生活資金など、毎日必要なお金や急な出費の際にいつでも引き出せるお金で、おおむね生活費の3~6か月分をイメージしてみてください。それから、しっかり貯めるお金は、向こう5年程度の近い将来に使い道が決まっているお金です。例えば、車の購入資金や子どもの教育資金ですね。

こうした、しっかり貯めるお金に対して、JAでは定期貯金や定期積金、こども共済(学資保険)といった貯蓄性共済などの商品を提案させていただいています。

また、毎月の収入の中から「つかうお金」と「ためるお金」を決めておくことがポイントになります。

さいねいさんは、ご自身の生活費などから、「つかう・ためるお金」のイメージはできましたか?

さいねい龍二:はい。なんとなくイメージできました。

JA広島信連:続いて「ふやすお金」ですが、当面使う予定のないお金でセカンドライフへの準備や家族の成長等、今後のライフイベントを充実させるといった将来のために増やしておきたいお金をいいます。「つかう・ためるお金」とは別にじっくり育てるお金として準備することが大切です。先ほどご説明した定期積金でも一定の金利はつきますが、ここでは積極的に資産を増やす方法についてご説明します。

さいねいさんは投資についてどのようなイメージをもたれていますか?

さいねい龍二:投資は増えるかもしれないけど、減ることもあるので少し怖いです。

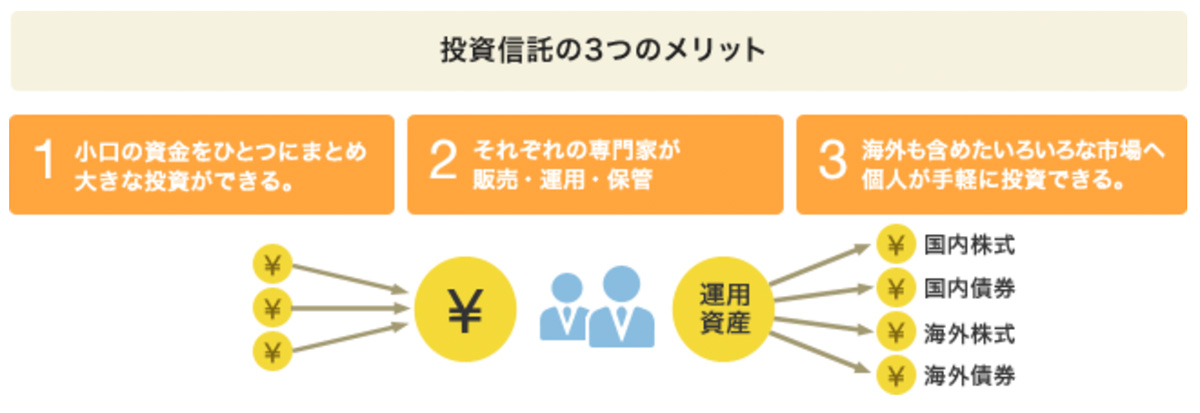

JA広島信連:確かに、投資はつねに「リスクとリターン」を伴います。「リスク=危険」のイメージはあるかもしれませんが、投資の世界ではリスクとは「収益(リターン)の変動幅」を意味します。この収益(リターン)の変動幅を抑制する、小さくする方法は投資対象の資産を分散させる「資産分散」と長期間運用することによって、プラスリターンの出現頻度を高める「長期投資」と2つの方法があります。

また、「あらかじめ決まった金額」を「続けて」投資する「積立投資」を行うことで、安い時に買わなかったり、高い時にだけ買ってしまったりすることを避けられます。投資経験が浅く十分な分析や知識がない投資初心者にとって、感情に左右されずに投資を実行できる手段として、国や金融庁もこのやり方を推奨しております。

さいねい龍二:なるほど、投資するうえでは、短期的な目線ではなく、長期的に向き合っていく必要があるんですね。

JA広島信連:そうですね。「ふやすお金」の考え方についてご説明しましたが、お金を増やすだけがセカンドライフの準備ではありません。大切な人のために少しでも多く残しておきたいお金として「のこすお金」の準備も必要となります。

相続は残された人たちがトラブルにならないように事前準備を早めに行うことが大切です。

ただ、ご自身だけで相続対策を準備されるとなると、何かと大変ですので、JAバンクでは終活や生前整理のツールとして「エンディングノート」を活用し、皆さまと一緒に相続に関するお悩みや資産内容の棚卸しを行っております。

さいねい龍二:早めの準備としてJAと一緒に相続対策をしていけるのはとても安心ですね。

JA広島信連:最後に「そなえるお金」ですが、病気やケガによる入院などの想定外の事態が発生すると支出は増加し、収入が減少することもあります。そんなときのために「保障」を準備するのが「そなえるお金」です。

さいねい龍二:そうですね、家族構成や貯蓄状況を踏まえ、家族や自分自身の「保障」を準備することも考えなければいけないですね。

JA広島信連:「そなえるお金」は、病気やケガにより入院などの想定外の事態に備えておくためのお金でいわゆる共済(保険)のことをいいます。元気な時は収入と支出のバランスがとれていても、病気やケガなどが発生すると、収入は減少し、治療費などで支出が増加することから、バランスが崩れてしまいます。そのために保障を準備するのが「そなえるお金」になります。JAでは万一に備えて、いろいろな共済商品を用意しています。

JA広島信連:ここまで「お金の色分け」について、ご説明しましたが、さいねいさんも実際にシミュレーションを通して「お金の色分け」をしてみてはいかがでしょうか。次にお手持ちの資金の用途、「お金の色分け」に応じた金融商品やサービスについてご説明いたしますね。

セカンドライフには、お金を“増やす”ことと“残す”準備が大切です。

JA広島信連:さいねいさんが不安を感じているセカンドライフに向けて、「ふやすお金」や「のこすお金」の準備についてご説明します。

まず、公的年金だけで一般的に貰える額は月額22万円と言われています。先ほど説明したとおり、ゆとりある老後の生活を送るには月額36万円が必要となりますので、公的年金だけでは不足してしまいます。不足額を補うために「ふやすお金」をできるだけ早いうちから準備しておく必要があります。

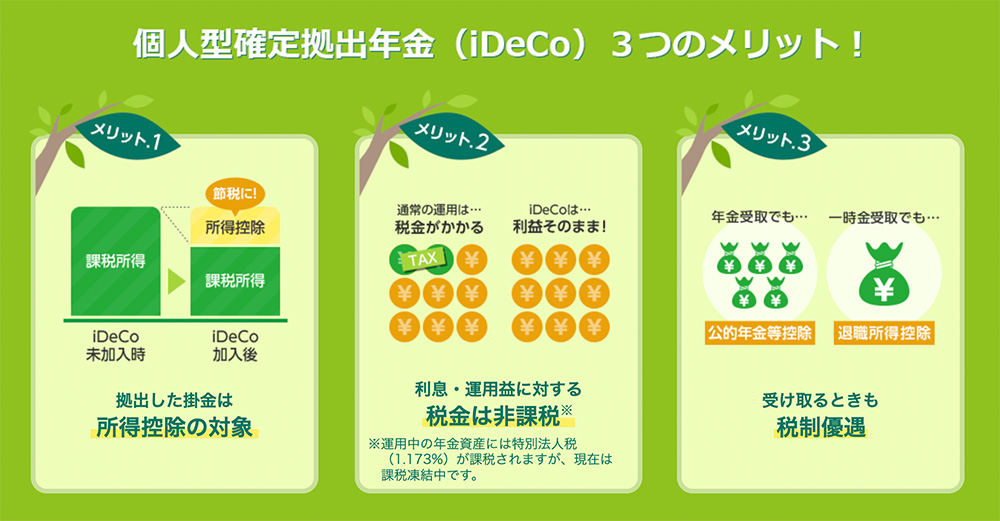

具体的には、国の制度を活用した「iDeCo(個人型確定拠出年金)」や「NISA(少額投資非課税制度)」が挙げられます。iDeCoは、月額5,000円から始められる長期積立を、税金の負担を小さくし運用することで、将来受け取る自分の年金を増やすことを目指す年金制度です。

メリットは3つあります。1つ目は、拠出した掛金は所得控除の対象となることです。特に個人事業主にとっては月額最大6.8万円掛けられるため、このメリットは大きいと思います。どのくらいの節税(メリット)があるのか、ホームページ上でシミュレーションができるので、ぜひこの機会にお試しください。2つ目は、利息・運用益に対する税金は非課税となります。通常の運用では税金がかかりますが、iDeCoは利益をそのまま受け取ることができます。3つ目は、受取方法が年金として受け取る方法と一時金として受け取る方法を選択できます。年金として受け取る際には、公的年金等控除、一時金として受け取る際には退職所得控除の対象となります。

さいねい龍二:なるほど、ただ貯金をしているだけではなく、運用しながら貯めることも準備の一つですね。もう少し詳しくお話を聞かせてもらえませんか。

JA広島信連:もちろんです。みなさんのお考えなどを確認しながら納得いく形でご活用していただければと思います。

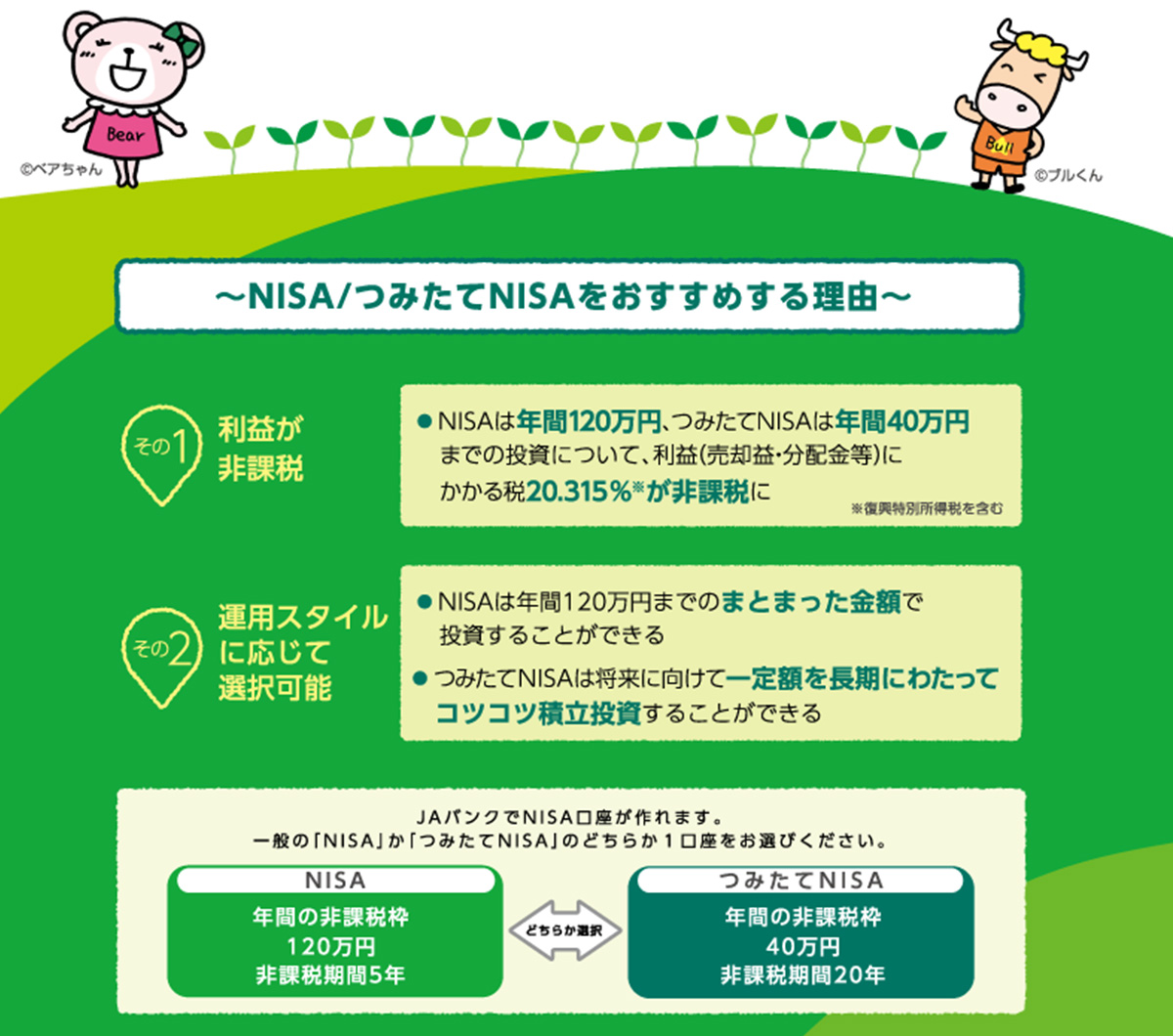

続いて「NISA(少額投資非課税制度)」についてご説明します。NISA制度はNISA口座といわれる特別な口座を開設すると、そこで運用して得た収益が一定期間非課税になる制度です。

また、毎月積み立てながら運用する「つみたてNISA」という制度もあります。こちらは大きなお金で運用するのではなく、少額からも始めることができますので、初めて投資をする方にご活用いただきたいですね。

こちらの制度は、途中で引き出すこともできるため、iDeCoとNISAを併用しながら上手にお金を育てていくことができます。

また、2024年1月よりNISA制度が大幅に拡充となる予定です。主な変更内容としては、①一般NISA(成長投資枠)とつみたてNISA(つみたて投資枠)の併用が可能②制度の恒久化③非課税保有期間の無期限化④生涯非課税限度額の設定⑤年間投資上限額の引き上げが予定されており、投資に向けて国も後押ししています。

※「NISA」はJAによっては、取扱いをしていない場合がございます。詳しくはお近くのJAまでお問い合わせください。

さいねい龍二:安定的に運用するためには、iDeCoとNISAの活用も考えた方がいいですね。

JA広島信連:運用期間が長ければより運用効率は高いですが、「お金の色分け」で整理した金額の範囲内で始めてくださいね。

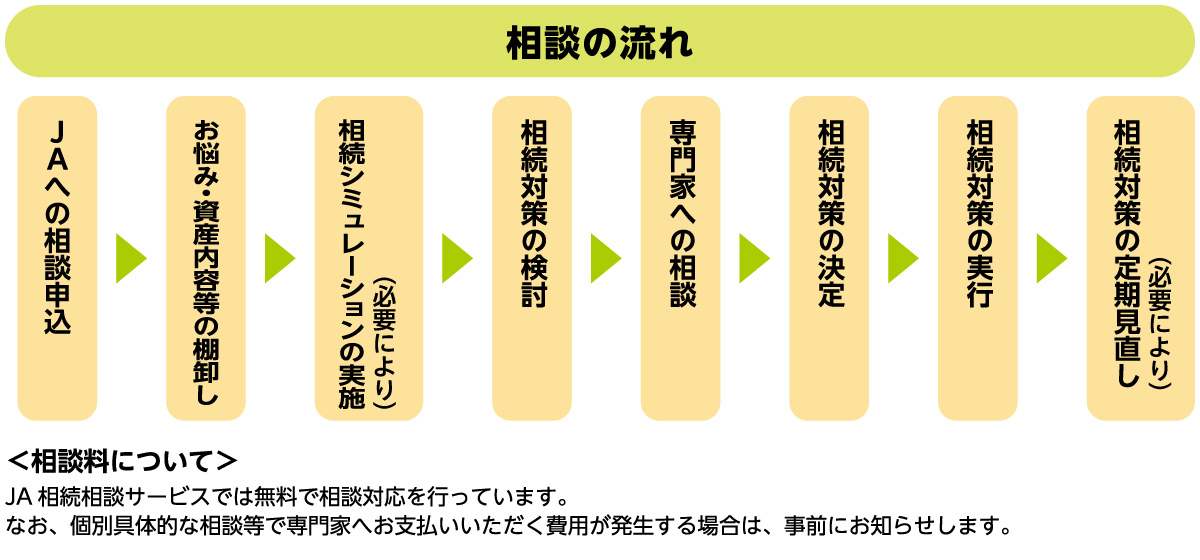

さて、最後に「のこすお金」について私たちがご提供するサービスについてご説明します。JAバンク広島ではみなさまの相続に対する様々なお悩みに応えるため、相続に精通した税理士・弁護士などで設立している「広島相続110番」と連携してサポートしています。

具体的には、家族構成や財産情報をお伺いのうえ、相続シミュレーションを実施したり、遺言に関する事前相談や遺言書の作成支援、保管、遺言執行まで遺言に関するサポートを行っています。

相続にかかる対応は、つい後回しにしがちになりますが、計画的に準備していくことが大事になります。

さいねい龍二:相続に関する問題を計画的に解決する必要がありますね。

JA広島信連:はい。ぜひこの機会にお近くのJAへご相談いただき、さいねいさんの将来への不安や悩みを私たちと一緒に解決しましょう。

お客さま一人ひとりにイキル未来

さいねい龍二:今回は将来に向けた準備に必要なことをご説明いただき、ありがとうございました。最初は、将来に向けた準備は、お金を増やす方法だけかと考えていましたが、相続に関しても問題が生まれる前に早めの準備が必要なんですよね。

JA広島信連:こちらこそ、本日はお忙しい中、ありがとうございました。さいねいさんのように将来に向けて不安を抱えている方も多いと思います。お気軽にJAへご相談ください。

今後とも地域の皆さまの暮らしに関するお手伝いができれば私たちもうれしいです。